10月穩定幣凈流入達9億美元! 在鏈上數據持續向好情況下,新增資金成為BTC突破箱體壓制創下反彈新高的驅動力。

本報告所提及市場、項目、幣種等資訊、觀點及判斷,僅供參考,不構成任何投資建議。

宏觀市場

金秋十月,深諳週期罔替且堅定持有的人們欣慰地迎來豐美收穫!

在漫長的曖昧與震蕩之後,現貨ETF預期刺激下,BTC衝出壓制長達半年之久的震蕩箱體,以高達28.54%的月度漲幅重返上行通道,繼續修復期征程。

EMC Labs在九月簡報「否極泰來,BTCQ4或將再次挑戰年內高點32000美元」中判斷,Q4多軍將推動BTC突破前高32000美元。 如今,這一預言在第一個月即已為市場兌現。 市場走勢之淩厲,出乎意料。

而全球宏觀金融市場卻並不樂觀。 納指繼9月出現全年最大月度跌幅之後,10月再降3.25%。11月不見加息,12月會否加息仍存懸念,加之美國經濟衰退的論調壓力,導致納指在.AI炒作熱潮消退後連續3個月下行,今年以來的反彈升勢告一段落。 宏觀金融市場觀望氣息凝重。

前景不明,場內資金選擇進入“黃金”避險,推動黃金價格大漲8%,逼近歷史高位。

相比之下,9月止跌微漲的加密市場在10月走出突破行情,放量上漲一舉突破困擾市場半年之久的震蕩箱體上沿32000美元,將價格推進至35000美元一線。

依Emergence Engine信號,本輪周期的修復期自1月開始,截止目前行進10個月,共計7個月錄得上漲。 在這7個月之中,10月漲幅僅次於絕地反彈的1月,是今年第二大漲幅月。 放量大幅上漲,表明多軍對於突破箱體壓制,意志堅定,飽含激情。

暴漲背後,月度9億美元的穩定幣流入是直接原因。9億美元雖然不多,卻是今年以來唯一一個正流入的月份。 或許意味著場外資金的態度正在發生改變。

10月BTC的市場表現,充分印證EMC Labs“在強勁的鏈上數據支撐下,市場一旦重現資金流入便會急速上漲”的判斷。

本月,BTC修復期“由短入長”的趨勢依然在繼續,但隨著幣價上漲,有放緩跡象。 短期大漲,引發了長短手們的一波拋售潮,目前拋售已告一段落。 但盈利規模依然巨大,成為目前影響價格波動的勢能因素。

鏈上數據在10月出現惡化,暴漲之後得到修復,後市應該持續謹慎觀察。

綜合多維因素,EMC Labs認為:修復期趨勢持續,10月兌現了我們此前的判斷,11~12月,市場將在多空分歧中沿上升通道震蕩上行。

加密市場

10月,BTC開於26961美元,收於34656美元,漲幅28.54%,振幅32.03%。

從技術指標來看,10月亦是收穫滿滿的一月。

今年BTC在3月中旬之後便進入箱體結構(上圖紫色區域)之中,箱體下沿25000美元,上沿32000美元。 及至10月23日突破上沿,BTC在箱體結構里震蕩了6個多月計180多天,期間4月7月兩次衝擊上沿無功而返,6月8月9月持續試探下沿支撐。 其中,8~9月跌破年初以來的上升通道(上圖藍色區域)。

這期間大部分賣出籌碼來自短手巨鯨。

9月簡報中,我們指出8~9月的下探考驗時間非常充裕。9月底市場開始嘗試向上,並在10月上半月再次進行支撐測試,最終在15日開啟狂暴上漲模式,在11個交易日內將價格由26000美元推高至35000美元。

16、23、24幾個關鍵突破日均出現大幅放量,表明做多資金藝高人膽大,生吃空軍后拒絕回調,而是在高位等待均線上移,料後市調整後會繼續上沖。

資金供給

今年以來,我們觀測到鏈上數據的持續向好,猶如柴垛越來越干,然而狂暴上行的爆發不只依靠柴垛的脫水(內因),還要考量點燃的火焰(外因)。

現在,我們聚焦穩定幣的供給,審視外因。

此前報告中,我們曾指出修復期BTC的上漲主要購買力來自場內資金的倉位回補。 事實上,今年BTC大漲100%的背後,整體資金一直處於流出狀態,年初到9月底總計流出146億美元之多。

9月報告中,我們指穩定幣的流出正在放緩。

而在10月上半月,穩定幣的流出出現停滯態勢,及至15日穩定幣開始出現正流入,BTC隨即啟動升勢。

截止30日,10月穩定幣凈流入已至9億美元!

這是本年度穩定幣首次實現月度正流入,標誌著場內資金退場得到遏制,場外資金開始進場。這是繼鏈上數據走出熊市後,EMC Labs所監測到的最樂觀外因 — — 穩定幣開始走出熊市。

穩定幣凈流入和BTC價格啟動不差一日,足以印證狂暴上漲最直接動力來自透過穩定幣進場的場外資金。

更進一步,我們將目光聚集在供應規模最大的USDT和USDC上。

1.1~10.30 — —

USDT:+182.8億美元;

USDC:-192.5億美元。

9.30~10.30 — —

USDT:+14億美元;

USDC:-0.1億美元。

可見,全年USDT均在凈流入,而USDC在大幅流出,到10月開始止血。主要使用USDT的亞洲資金(及歐洲和南美)主導了BTC今年的反彈。 而本月的大幅突破,更明顯是來自USDT高達14億美元的增發。

對後繼市場的研判,穩定幣的觀察不可或缺。

進入Q4的第一個月,我們收穫了今年資金凈流入的第一個月。 如果11、12兩個月持續獲得凈流入,那麼一個被稱作“牛市”的市場階段便會向我們走來。

供應趨勢

伴隨, BTC在後半月的狂暴上漲,鏈上BTC的盈利狀況得到大幅提升。 全市場MVRV(未兌現獲利率)達到68%,長手(LTH)MVRV達到66%,短手(STH)MVRV達到20%。

短期,快速的大幅上漲令市場供應壓力陡增,尤其對短手來說20%的盈利閾值已經達到。 心滿意足之後的拋售在所難免,這或許是BTC在34000~35000美元盤整的原因所在。

我們進一步檢視長手和短手出售BTC時的盈利/虧損狀況。

伴隨BTC價格上升,長手和短手的售出利潤均大幅增長,其中一部分長手獲得了高達61~70%的利潤,而短手的利潤也一度接近6%。

除了售出利潤,我們更近一步審視,長短手的賣出規模。

24日,是反彈新高日,也成為了長短手賣出的高潮。 這一天,長手售出3724枚,短手售出45874枚,均為日常出售規模的數倍。

24日是今年以來,長手的第三大賣出日,短手的第八大賣出日。

這一波上漲后的止盈拋售目前已經告一段落,目前進入交易所的規模已經降至20000枚/日左右。

以交易所視角觀察,截止29日,CEX持有量本月減少0.5萬枚,並未堆砌更大的拋壓。 但相較9月6萬枚的流出規模,本月的流出已大幅減少。

此外,短手的潛在收益仍然高達20%,急需新短手入場降低收益值。 隨著市場向好,修復期內短手潛在收益亦可上升至40%,相較目前的20%仍有較大空間。

不過短手交易受情緒驅動,而情緒主要受外部因素影響,若現大規模拋售將引發價格階段波動,仍需持續關注。

長短博弈

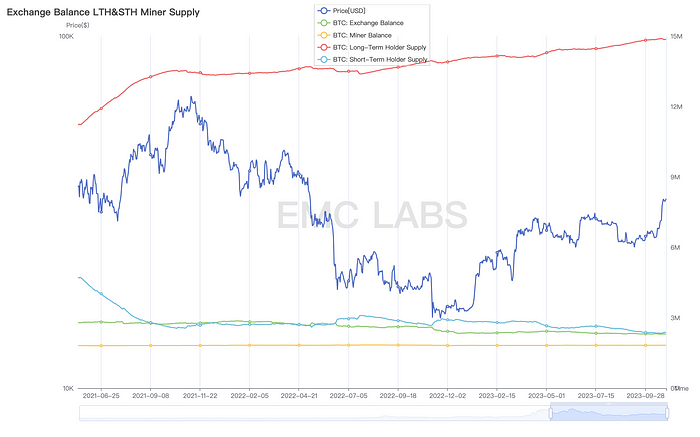

目前長手和短手依然持有巨額利潤,BTC整體盈利規模已經接近1598萬枚,計供應總量的81.82%。 這種情況下,拋售壓力在持續增加,我們需要更近一步審視長短手的持有規模,以評估真實的拋售壓力。

10.1~10.30 — —

長手:+34000

短手:-1000

CEX:-5000

Miner:+3000

長手、礦工繼續積累,短手和CEX繼續流出,雖然價格實現了月度28.54%的增長,但“由短入長”的趨勢在繼續,這都是修復期的典型特徵。

短手持有的規模仍在流出,而長手的拋壓潮要等到更高的MVRV值才會出現。 雖然喪失速度下降,但市場的流動性仍然在減少,而購買力在恢復。 綜合來看,中期流動性無虞。

在此前月報中,我們持續追蹤了短手巨鯨群體。 在過去6個月的調整中,他們一度主宰了市場的震蕩。

10月這個群體在繼續減持以兌現利潤。 目前在底部區增持的31萬枚已經拋售殆盡,現在他們仍在出售庫存,10月淨沽出11萬枚。

在資金凈流入的背景下,其售出行為已經無法對市場形成影響。 但其仍然持有超過600萬枚BTC,依然是不容小覷的賣出力量,尤其在市場孱弱之時,料會對中短線形成較為明顯的影響。

鏈上數據

9月下旬到10月中旬,前景不明和市場低迷造成新增地址數據出現了嚴重的下滑。 反彈之後,在投機驅動下鏈上新增位址實現了快速上升。

活躍實體和日轉賬數據方面也出現了類似的變化。

需要注意的是,隨著Ordinals的興起,比特網路的數據結構發生了變化,最近鏈上活動的退潮與基於Ordinals的NTF和BRC-20 Meme幣的投機狂潮消退也有關。

剔除這些之外,鏈上活動是幣價重要的影響因素,值得長期且深入的追蹤。 中長期幣價的走勢,不可與鏈上活動背離。

結語

在9月簡報中,EMC Labs判斷:“Q4場內做多力量大概率將積極展開行動,推動市場再次挑戰32000美元的年內高點,大概率會歷史性突破圍困BTC長達半年之久的箱體上沿, 結束修復期雖然波折但殊為不易的一年。”。

10月將盡,預判已經為市場兌現。

對於後市的走勢,綜合鏈上供應、鏈上活動及技術指標,EMC Labs認為:暴漲之後,目前長短手中的鬆動籌碼已經兌現利潤,“由短入長”的修復趨勢依然在繼續。 修復期趨勢持續,11~12月,市場將在多空分歧中沿上升通道震蕩上行。

而重回箱體亦即32000美元以下,為超低概率事件。 如果發生,會帶來極佳的補倉機會。

需要重點關注的內部因素包括鏈上數據的修復、BTC-ALTCOIN輪動、短手巨鯨的沽出,外部因素包括資金凈流入、納指走勢及經濟衰退的可能性。 反而,美元加息的影響可能最弱,如果12月再次加息,市場大概率會視作靴子落地。

EMC Labs(湧現實驗室)由加密資產投資人和數據挖掘工程師於2023年4月創建。 專注區塊鏈產業研究及Crypto二級市場投資,以產業前瞻、洞察及數據挖掘為核心競爭力,致力於以研究和投資方式參與蓬勃發展的區塊鏈產業,推動區塊鏈及加密資產為人類帶來福祉。

更多資訊請存取:https://www.emc.fund